D'après le dictionnaire anglais Thesaurus, l'Automatisation se définit comme "l'acte de mise en œuvre d'un contrôle par des technologies de pointe, impliquant en général du matériel électronique. Ce processus remplaçant les actions de l'homme par des machines".

Il faut dès lors y associer la "Computerization", ou encore la "Cybernation". Ces termes sont les plus appropriés pour définir l'évolution contemporaine en matière de trading. La Computerization permet de "fournir des données à un ordinateur ou un système informatique et de saisir, traiter, stocker ou envoyer une information à un ordinateur ou un système d'ordinateurs". Pour ce qui est de la "Cybernation", il s'agit d'un "process industriel piloté par ordinateur".

Il faut dès lors y associer la "Computerization", ou encore la "Cybernation". Ces termes sont les plus appropriés pour définir l'évolution contemporaine en matière de trading. La Computerization permet de "fournir des données à un ordinateur ou un système informatique et de saisir, traiter, stocker ou envoyer une information à un ordinateur ou un système d'ordinateurs". Pour ce qui est de la "Cybernation", il s'agit d'un "process industriel piloté par ordinateur".Désormais, certains se font écho de la dérive de la "computerization financière". La même qui a amené le Dow Jones à dévisser de 10 % le Jeudi 6 Mai, avant de remonter aussi sec. En 1998, une grosse journée faisait 3 milliards. Ce jour-là, 19 Milliards d'actions ont changé de mains.

- A l'origine de l'exécution des ordres: l'intervention humaine, avec les agents de change

Le marché de Los Angeles, dans les Années 30 (Source: Floyd B. Bariscale)

- Depuis la fin des années 90, en Europe comme aux Etats-Unis, on assiste à une décentralisation des plateformes de Négociation

Encore archi-dominateur au début des années 2000, le NYSE a accueilli des plateformes concurrentes, que l'on appelle ATS (pour 'Alternative Trading System'). De nos jours, le NYSE ne route que 25% de l'exécution des ordres. De fait, l'exécution des ordres a considérablement évolué. La présence humaine est quelque peu conservée sur le Trading floor du NYSE (on a tous en mémoire les traders qui s'agitent dans tous les sens telle des guêpes dans une ruche), mais il faut bien avouer que l'essentiel se trouve ailleurs: on parle alors de Computerization.

Les investissements dans les technologies ont invariablement explosé ces dernières années: +95% en 5 ans. C'est en premier l'innovation financière et la recherche de systèmes d'exécution et d'arbitrages toujours plus performants qui ont été les catalyseurs de cette hausse fulgurante aussi bien aux Etats-Unis qu'en Europe et en Asie. Un exemple d'infrastructure : Cisco HPT (High Performance Trading)

Source: Aite Group

- Les sociétés de trading spécialisées dans les ordres Algo représentent une part croissante des intervenants sur les marchés US

Source : Capmarket

- Segmentation du volume génère par le HFT sur le marché américain

Source : Celent

Source : Infinite Unknown

- 2% des intervenants génèrent 73 % du volume

Source : InvestingCaffeine.com

- Des volumes gonflés par les Program Trading et les ordres Algo

Les Volumes moyens quotidiens négociés sur le NYSE ont connu une croissance fulgurante: +400% en 10 ans (entre 2000 et 2010) et +290% en 5 ans (entre 2004 et 2009). Derrière cette forte évolution, il faut y voir le résultat des Program Trading (Algo), Dark pools, Flash Trading et High Frequency Trading qui ont chacun gonflé les volumes échangés sans pour autant matérialiser une réelle demande.

Les Volumes moyens quotidiens négociés sur le NYSE ont connu une croissance fulgurante: +400% en 10 ans (entre 2000 et 2010) et +290% en 5 ans (entre 2004 et 2009). Derrière cette forte évolution, il faut y voir le résultat des Program Trading (Algo), Dark pools, Flash Trading et High Frequency Trading qui ont chacun gonflé les volumes échangés sans pour autant matérialiser une réelle demande.

Source: Barry Ritholtz

Le Nasdaq et le NYSE offrent des rabais aux Liquidity Providers

Execution type Rebate per contract for posting“Take/Route” fee per contractCustomer $0.25$0.45Broker Dealer $0.25$0.45Market Maker $0.30$0.45Market Maker $0.31 for incremental volume over 1 million contracts/month$0.45Market Maker $0.35 for incremental volume over 5 million contracts/month$0.45

| All U.S. Equities | ||

|---|---|---|

| Greater than 125 million shares added | $0.00295 | |

| Greater than 35 million shares added | $0.0029 | |

| Greater than 20 million shares added | $0.0025 | |

| 20 million shares or less added | $0.0020 | |

- La diminution des volumes moyens négociés sur le NYSE est la résultante des ordres passés en Algo et en HFT (qui parcellisent et émiettent les ordres)

Le volume moyen négocié

sur la Bourse de New York a toujours diminué au cours des six dernières années. Au début de l'année 2004 on constatait une taille

moyenne des ordres de d'environ 700 actions. L'hyper croissance dans les

stratégies de trading automatisé a permis de réduire la taille moyenne des

échanges de plus de la moitié en cinq ans: aujourd'hui, ce chiffre est proche

de 300 actions soit une baisse de plus de 60%. Les investisseurs à grande échelle ont eu recours à

des algorithmes pour exécuter les ordres dans pour cacher leurs intentions et réduire

l'impact sur les cours. L'éclatement des ordres

importants en de petits fragments minimise l'impact sur le marché et peut

réduire les capacités d'autres traders à tirer parti de leur flux. On peut dire que la

forte baisse des

coûts de transaction a permis aux institutions d'investir massivement dans le

développement d'algorithmes afin de cacher leurs intentions lors de l'exécution

des ordres.

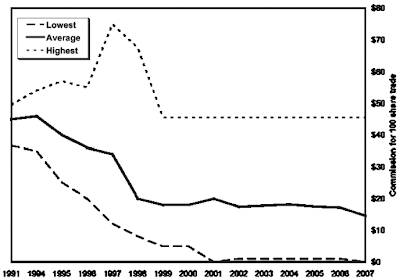

- La diminution des frais de courtage pour 100 titres exécutés est aussi un catalyseur à l'utilisation de l' Algo et du HFT

Le prix de l'exécution d'un ordre de 100 titres a été divisé par 40 au cours des Vingt dernières années. Les raisons sont avant tout l'avènement d'Internet et le recours aux Algo et au HFT.

- Le Cancellation Ratio matérialise à lui seul le développement des ordres automatisés

Un programme Algo, de même que le HFT procèdent à des ordres dits "Cancel and Replace" (Annule et remplace) de manière à matcher le meilleure limite.

On constatait en 2002 un taux d’annulation d’un ordre sur 10. Cette proportion a grimpé de façon constante au fil des ans. En 2010, un Indice comme le Nasdaq voit 30 annulations pour chaque ordre envoyé sur le marché. Ce ratio augmente fortement, en raison de l’omniprésence du HFT associé à de plus petites quantités moyenne d’échanges.

- La décimalisation a permis de capturer le Spread

Source: Chordia, Tarun, Richard Roll and Avanidhar Subrahmanyam, 2008, Liquidity and Market Efficiency, Journal of Financial Economics 87:2, 256, as published.

Source: Hasbrouck, Joel, 2009, Trading Costs and Returns for U.S. Equities: Estimating Effective Costs from Daily Data, Journal of Finance

- Le Program Trading en Europe

Le développement des Program Trading (appelés 'Algos') se sont considérablement développés au point de représenter la moitié des ordres exécutés en Europe.

Source: Aite Group

- Program Trading aux Etats-Unis: part des Brokers dans le Total des ordres Algo

Goldman Sachs : 26%

Autres (15 sociétés) : 20%

Credit Suisse : 16%

Morgan Stanley : 12%

Merrill Lynch : 11%

Deutsche Bank : 7%

RBC : 7%

- Program Tradingaux Etats-Unis: part des Exécutions en Algo chez les principaux Acteurs aux US

Goldman Sachs : 88%

Merrill Lynch : 52%

Deutsche Bank : 50%

UBS : 38%

Morgan Stanley : 29%

- Part de l'exécution en High FrequencyTrading sur les marchés US (en % des Volumes négociés par jour)

Source : Aite Group

Dans un article paru en Septembre 2009, cité dans un article de ThetraderNews, un rapport de TABB Group met en évidence la dominance du HFT dans les échanges aux Etats-Unis (une part de 70% des Exécutions). Ce rapport note que "la solution humaine ne peut pas analyser aussi vite qu'un ordinateur les données issues du marché: pour cette simple raison, le HFT a de beaux jours devant lui". Le rapport précise aussi "qu'à moins que les législateurs adoptent des positions différentes, le HFT devrait devenir la norme sur les marchés mondiaux". Il faut dire que pour le moment le HFT n'est pas aussi rependu en Europe qu'aux Etats-Unis.

- Part de l'exécution Algo sur le marché des Changes: triplement en 5 ans

- Part de l'exécution HFT sur le Marché des Futurs: un doublement anticipé en 8 ans

Les prévisions pour les chiffres du Marché des Futurs laissent apparaître que TABB Group anticipe une part de 35% des ordres routés par des Program Algo en 2010 (Source: Reuters). En ce qui concerne le HFT, Aite Groupe prévoit une part de 25 % (Source: Aite Group)

0 commentaires:

Enregistrer un commentaire

Veuillez ajouter vos commentaires ICI